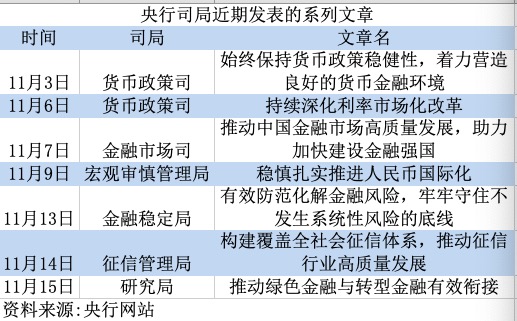

11月15日,央行網(wǎng)站刊發(fā)《推動綠色金融與轉(zhuǎn)型金融有效銜接》一文。該文章收錄在“貫徹落實中央金融工作會議”專欄中,是央行近期刊發(fā)的第7篇系列文章(以下簡稱央行文章)。

據(jù)記者梳理,這7篇文章釋放10大政策信號:

1.信貸資產(chǎn)證券化迎新機遇

中央金融工作會議指出,盤活被低效占用的金融資源,提高資金使用效率。央行文章指出,要更多關(guān)注存量貸款的持續(xù)效用,提升存量貸款的使用效率。

央行行長潘功勝11月8日在金融街論壇上表示,我國銀行體系貸款余額超過200萬億元,社會融資規(guī)模余額超過300萬億元,過去幾年,每年貸款新增20萬億元左右,社會融資規(guī)模新增30多萬億元。盤活存量貸款、提升存量貸款使用效率、優(yōu)化新增貸款投向,這三個方面對支撐經(jīng)濟(jì)增長同等重要。

可以預(yù)期,未來盤活存量貸款將是重要的政策方向,其方式可能指向信貸資產(chǎn)證券化。

2.要增強信貸增長的穩(wěn)定性

央行文章稱,準(zhǔn)確把握貨幣信貸供需規(guī)律和新特點,綜合運用多種貨幣政策工具,保持流動性合理充裕,保持貨幣信貸總量和社會融資規(guī)模合理增長,增強信貸增長的穩(wěn)定性和可持續(xù)性。

究其原因,2022年以來房地產(chǎn)市場出現(xiàn)調(diào)整,房地產(chǎn)貸款需求下降,但其他類貸款無法彌補空缺,信貸數(shù)據(jù)月度間波動非常大。

央行數(shù)據(jù)顯示,2022年4月、2022年7月、2023年7月新增信貸分別是6454億、6790億、3459億。由于居民部門提前償還按揭貸款規(guī)模較大,今年7月新增信貸規(guī)模創(chuàng)2009年12月以來新低。

而在數(shù)據(jù)公布的當(dāng)月,監(jiān)管部門即召開貨幣信貸工作座談會。從過往看,在信貸會議召開后,當(dāng)月、次月信貸環(huán)比上月會出現(xiàn)明顯的反彈,如2022年5月新增信貸1.89萬億,環(huán)比增加1.2萬億。其原因在于,會議召開后,銀行通過票據(jù)沖量或者加大了儲備項目的信貸投放。但這會造成信貸透支,為未來信貸的不穩(wěn)定埋下伏筆。對于貨幣信貸工作而言,未來穩(wěn)信貸的難度有所上升。

3.中央銀行利率調(diào)控機制更明晰

央行文章稱,按照健全中國特色貨幣政策調(diào)控框架要求,持續(xù)完善以中央銀行政策利率為核心、利率走廊機制作用有效發(fā)揮、目標(biāo)利率圍繞政策利率運行的中央銀行利率調(diào)控機制。

在當(dāng)前的貨幣政策操作中,1年期MLF利率和7天逆回購利率是最為重要的政策利率,降息主要指向這兩個政策利率的調(diào)降。

所謂利率走廊,是指央行利用對商業(yè)銀行等金融機構(gòu)提供的存貸款便利機制設(shè)定一個利率操作,從而穩(wěn)定市場利率和銀行間系統(tǒng)流動性。在我國的實踐中,利率走廊的上限是常備借貸便利(SLF)利率,下限是超額存款準(zhǔn)備金利率(0.35%),二者之差也被稱為利率走廊的寬度。

央行的政策利率調(diào)控機制可簡化為以“7天逆回購利率和一年期MLF利率”為雙核心,輔以利率走廊的機制。兩個雙核心政策利率無論哪個先下調(diào),理論上都會帶來另一個利率的跟進(jìn)下調(diào),然后才是SLF利率調(diào)整。在2019年-2021年間,SLF利率調(diào)整的時間相對滯后,一般在當(dāng)季貨幣政策報告中才披露。但2022年以來,SLF利率在MLF或逆回購利率調(diào)整當(dāng)天就調(diào)整。

如以7天SLF利率(2.8%)計算,目前利率走廊的寬度為245BP。其中,短期政策利率(7天逆回購利率,目前為1.8%)分別距離上下限100、145個基點,為“上窄下寬”的混合不對稱利率走廊模式。

4.M2、社融增速匹配要從更長時間的跨周期視角去觀察

中央金融工作會議指出,始終保持貨幣政策的穩(wěn)健性,更加注重做好跨周期和逆周期調(diào)節(jié)。貨幣金融調(diào)控的跨周期調(diào)節(jié),主要是保持M2、社融增速與名義GDP增速相匹配。

央行文章稱,金融指標(biāo)持續(xù)提前發(fā)力,9月末廣義貨幣M2、社會融資規(guī)模存量同比增速在10%左右,與名義經(jīng)濟(jì)增速基本匹配并略高。文章還指出,要從更長時間的跨周期視角去觀察,更為合理把握對“保持貨幣供應(yīng)量和社會融資規(guī)模增速同名義經(jīng)濟(jì)增速基本匹配”的理解和認(rèn)識。

分析來看,這可能包含幾重要義:一是要綜合考慮名義經(jīng)濟(jì)增速、潛在產(chǎn)出和經(jīng)濟(jì)增速目標(biāo)。在高質(zhì)量發(fā)展階段,實際的名義經(jīng)濟(jì)增速和反映潛在產(chǎn)出的名義經(jīng)濟(jì)增速應(yīng)當(dāng)大體一致。但在受到嚴(yán)重沖擊時,名義經(jīng)濟(jì)增速可能會偏離反映潛在產(chǎn)出的名義經(jīng)濟(jì)增速,貨幣政策就要參照后者,支持經(jīng)濟(jì)增長回歸潛在增速。同時,在操作中還要考慮經(jīng)濟(jì)增速目標(biāo)。后者如今年受疫情沖擊,實際經(jīng)濟(jì)增速低于潛在經(jīng)濟(jì)增速。

二是基本匹配不意味著完全相等。M2和社會融資規(guī)模增速可以根據(jù)經(jīng)濟(jì)形勢和宏觀經(jīng)濟(jì)治理需要略高或略低于名義經(jīng)濟(jì)增速,體現(xiàn)逆周期調(diào)節(jié)。

三是基本匹配是中長期概念,不是短期概念。體現(xiàn)在操作上,不是每個季度甚至每個月都要匹配,而是按年度做到基本匹配。

5.利率傳導(dǎo)機制更完善

央行文章稱,健全“市場利率+央行引導(dǎo)→LPR→貸款利率”和“LPR+國債收益率→存款利率”的利率傳導(dǎo)機制,中央銀行通過貨幣政策工具調(diào)節(jié)銀行體系流動性,釋放利率調(diào)控信號,引導(dǎo)貨幣市場利率運行,最終傳導(dǎo)至債券、貸款和存款利率,有效調(diào)節(jié)資金供求和資源配置,實現(xiàn)貨幣政策調(diào)控目標(biāo)。

相比以往的表述,此次央行新增了“LPR+國債收益率→存款利率”的內(nèi)容。這是因為2022年4月以來,央行指導(dǎo)建立了存款利率市場化調(diào)整機制,利率自律機制成員參考一年期LPR和10年期國債收益率變化合理調(diào)整存款利率水平。

這一傳導(dǎo)機制是對前期“市場利率+央行引導(dǎo)→LPR→貸款利率”模式的修正:一則推進(jìn)了存款利率市場化:二則提高了央行對利率體系的調(diào)控能力,亦提高了政策利率的傳導(dǎo)效率:三則內(nèi)嵌了穩(wěn)息差的機制,緩和了貸款利率單邊變化、存款利率剛性、息差收斂的矛盾。

6.穩(wěn)慎扎實推進(jìn)人民幣國際化的五大舉措

黨的二十大報告提出“有序推進(jìn)人民幣國際化”。今年3月,時任央行副行長的潘功勝在發(fā)布會上表示,人民幣國際化的進(jìn)程已經(jīng)經(jīng)歷了十幾年的時間,隨著中國經(jīng)濟(jì)的成長,開放水平的提升,人民幣的跨境支付、投融資、儲備和計價等國際貨幣的功能全面增強,人民幣國際地位也有較大提升。

此次召開的中央金融工作會議指出,加強優(yōu)質(zhì)金融服務(wù),擴(kuò)大金融高水平開放,服務(wù)好“走出去”和“一帶一路”建設(shè),穩(wěn)慎扎實推進(jìn)人民幣國際化。此次會議對人民幣國際化的定調(diào)略有調(diào)整。

央行文章解讀稱,當(dāng)前國際貨幣體系多元化步伐加快,經(jīng)營主體對人民幣使用的內(nèi)生需求增加,同時國際環(huán)境亦復(fù)雜多變。人民幣國際化要順勢而為,為經(jīng)濟(jì)主體提供多元化的幣種選擇,扎實推進(jìn)人民幣國際使用。同時,堅持穩(wěn)中求進(jìn),不斷提升監(jiān)管能力和開放條件下的風(fēng)險防范水平,筑牢“防波堤”,保障人民幣國際化在守住安全底線的前提下穩(wěn)步推進(jìn)。

央行文章指出下一步要從五方面穩(wěn)慎扎實推進(jìn)人民幣國際化,一是便利經(jīng)營主體在對外貿(mào)易投資中更多使用人民幣。二是穩(wěn)妥有序推進(jìn)金融市場全面制度型開放。

三是繼續(xù)穩(wěn)步推進(jìn)央行間雙邊本幣互換和本幣結(jié)算合作。四是支持離岸人民幣市場健康發(fā)展。五是加強跨境人民幣業(yè)務(wù)監(jiān)管。

其中第五項措施包括,健全本外幣一體化的跨境資金流動宏觀審慎管理框架,豐富宏觀審慎管理工具箱,加強宏觀審慎管理與微觀監(jiān)管間的配合,提升開放條件下跨境資金流動的管理能力和風(fēng)險防控能力。

7.建立中央和地方層面國企債券違約監(jiān)測預(yù)警工作機制

央行文章稱,會同相關(guān)部門推動建立司法、行政、自律相結(jié)合的債券違約處置框架。與相關(guān)部門共同建立中央和地方層面國企債券違約監(jiān)測預(yù)警工作機制,加大監(jiān)管合力和風(fēng)險防控針對性。

2020年11月,永城煤電債券違約引起市場廣泛關(guān)注。2021年2月,時任國務(wù)院國資委新聞發(fā)言人彭華崗在國新辦發(fā)布會表示,中央企業(yè)債務(wù)風(fēng)險可控在控,下一步,國資委將繼續(xù)督促指導(dǎo)企業(yè)加強債務(wù)風(fēng)險的防控,把握好“點面結(jié)合、長短結(jié)合、防禁結(jié)合”,關(guān)鍵是突出一個“嚴(yán)”字。時任國資委主任郝鵬補充說,國資委將落實金融委會議的要求,會同人民銀行、證監(jiān)會共同建立國有企業(yè)債券風(fēng)險預(yù)測預(yù)警工作機制。

據(jù)記者了解,2021年二季度國務(wù)院國資委印發(fā)《關(guān)于加強地方國有企業(yè)債務(wù)風(fēng)險管控工作的指導(dǎo)意見》、《關(guān)于報送地方國有企業(yè)債務(wù)風(fēng)險管控情況的通知》,構(gòu)建了地方國有企業(yè)債務(wù)風(fēng)險和債券風(fēng)險監(jiān)測框架。

8.支持有實力的金融科技力量進(jìn)入評級市場,鼓勵存量機構(gòu)整合壯大

央行文章稱,評級體系是金融市場的重要安排。目前全國備案評級機構(gòu)共計52家,多種所有制形式并存的市場架構(gòu)已基本形成。

央行文章還指出,下一步不斷增強評級機構(gòu)實力,提升國際競爭力。支持有實力的金融科技力量進(jìn)入評級市場,鼓勵存量機構(gòu)整合壯大,增強市場實力,提高行業(yè)整體素質(zhì)。營造健康有序的評級生態(tài)環(huán)境,提升評級機構(gòu)獨立性和公信力。鼓勵評級機構(gòu)“走出去”,拓展境外評級市場,提升國際競爭力和國際影響力。

9.逐步推出各類金融產(chǎn)品共同適用的轉(zhuǎn)型金融標(biāo)準(zhǔn)

中央金融工作會議指出,要做好科技金融、綠色金融、普惠金融、養(yǎng)老金融、數(shù)字金融五篇大文章。

央行文章表示,貫徹落實中央金融工作會議精神,推動綠色金融與轉(zhuǎn)型金融有效銜接,總結(jié)提煉綠色金融發(fā)展的有效做法和有益模式,并將其運用到轉(zhuǎn)型金融領(lǐng)域,是提高金融支持綠色低碳發(fā)展質(zhì)效、服務(wù)經(jīng)濟(jì)高質(zhì)量發(fā)展的重要一環(huán)。

央行文章稱,借鑒綠色金融標(biāo)準(zhǔn)制定工作經(jīng)驗,逐步推出各類金融產(chǎn)品共同適用的轉(zhuǎn)型金融標(biāo)準(zhǔn)。鼓勵轉(zhuǎn)型主體制定科學(xué)合理可行的轉(zhuǎn)型計劃,以確保在整體層面上實現(xiàn)降碳減排。同時,以轉(zhuǎn)型金融標(biāo)準(zhǔn)制定為契機,調(diào)整更新現(xiàn)行綠色金融標(biāo)準(zhǔn),讓綠色更綠,讓轉(zhuǎn)型更全面、系統(tǒng)。

央行研究局局長王信近年來在多個場合表示,人民銀行正在組織制訂鋼鐵、煤電、建筑建材和農(nóng)業(yè)四大領(lǐng)域的轉(zhuǎn)型金融標(biāo)準(zhǔn),之后將根據(jù)實際需要進(jìn)一步擴(kuò)大轉(zhuǎn)型金融標(biāo)準(zhǔn)制定的領(lǐng)域。綠色金融和轉(zhuǎn)型金融相輔相成,可有效銜接。

10.絕大部分銀行處在安全邊界內(nèi),高風(fēng)險銀行數(shù)量僅300余家

央行披露,2023年第二季度全國近4000家商業(yè)銀行中,絕大部分銀行處在安全邊界內(nèi);高風(fēng)險銀行數(shù)量僅300余家,資產(chǎn)占全部銀行的不到2%。資產(chǎn)占比70%左右的24家大型銀行評級一直優(yōu)良,部分銀行主要經(jīng)營指標(biāo)居于國際領(lǐng)先水平,發(fā)揮了我國金融體系“壓艙石”的關(guān)鍵作用。

(記者 楊志錦)

來源:21世紀(jì)經(jīng)濟(jì)報道

責(zé)任編輯:林紅

請輸入驗證碼